Por Geraldo Melzer

•

2 de agosto de 2021

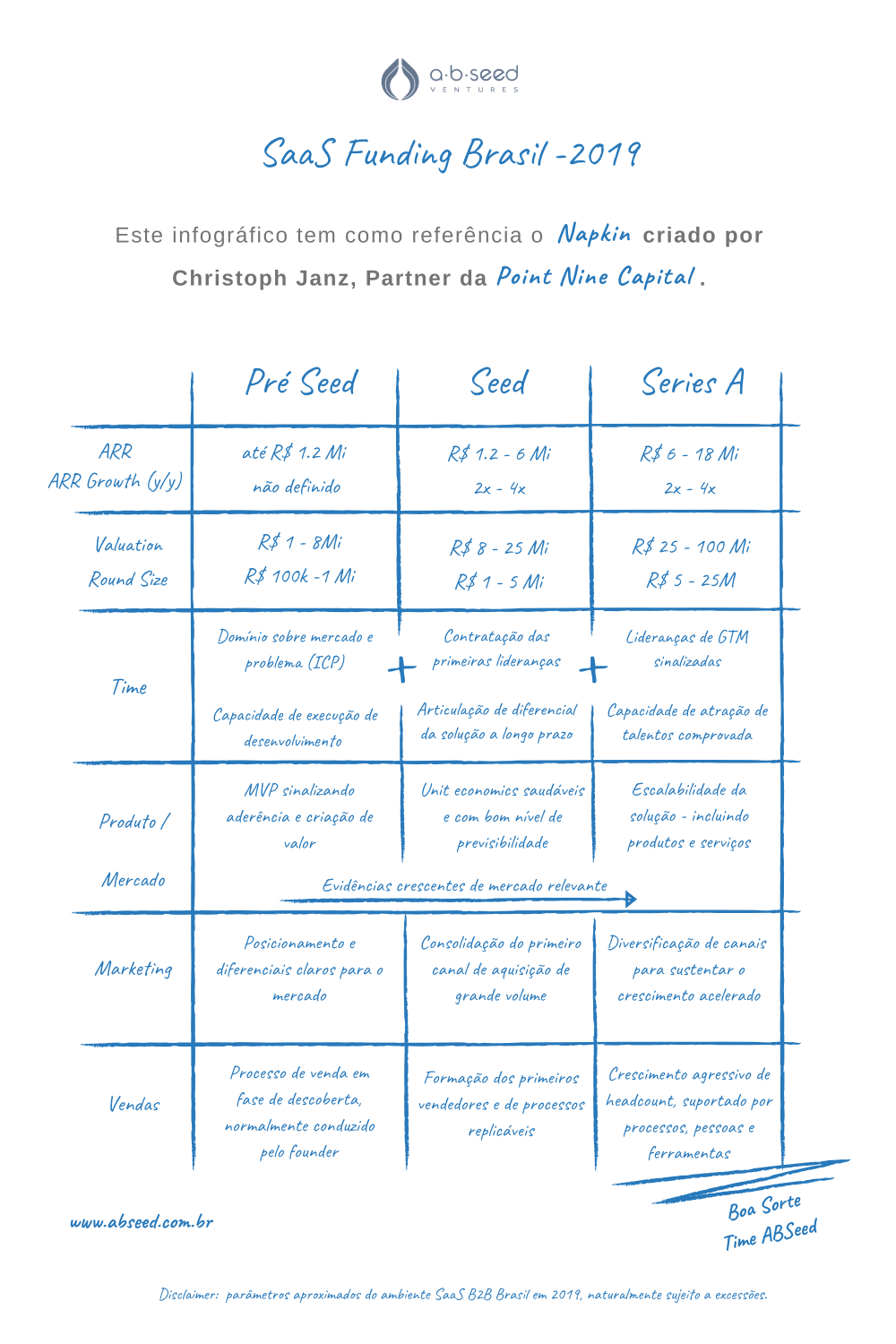

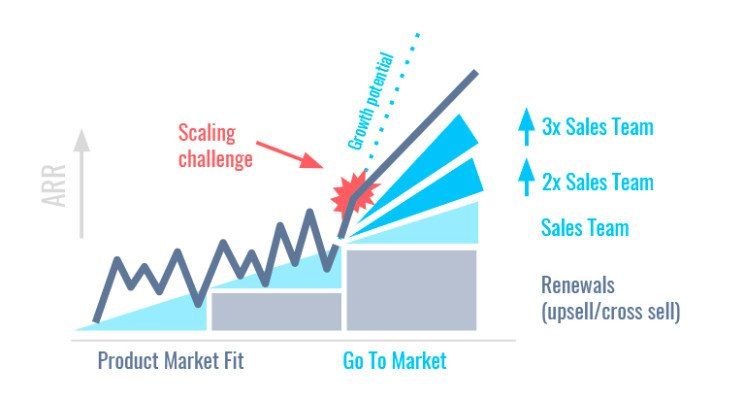

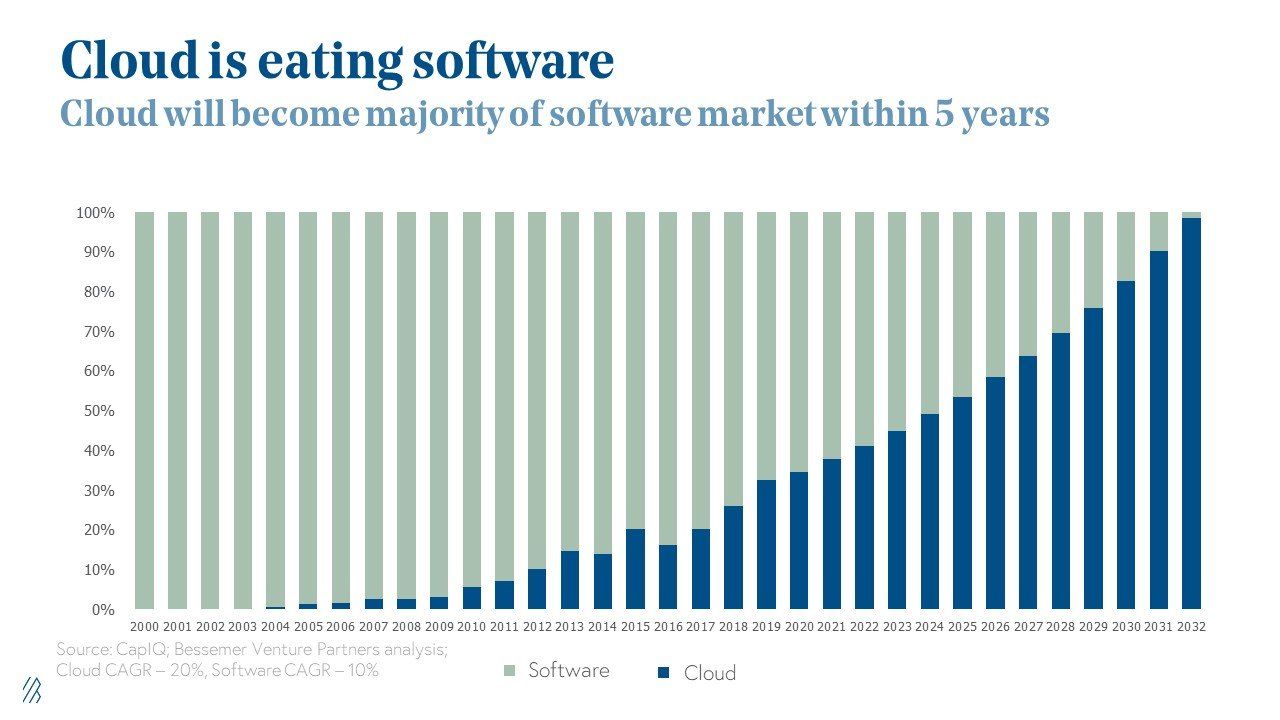

Visão geral O Seed round é um dos primeiros rounds de Venture Capital que uma startup pode buscar. A rodada Seed antecede a Série A e vem logo após as fases de aceleração, de investimento anjo ou de uma jornada bootstrap. De uma forma geral o estágio Seed se caracteriza pela materialização do PMF ( Product Market Fit ), ou seja, após a startup validar hipóteses e ter entregue valor para uma base inicial de clientes pagantes com ICP razoavelmente claro. Nessa fase os founders ainda estão com a "mão na massa", vendendo e com uma sinalização inicial de tração. É comum não existir um processo de aquisição de clientes estruturado e replicável, o qual permite destravar um crescimento acelerado. A transição da etapa de venda pelos founders para uma primeira camada de vendedores é um desafio típico do estágio Seed, e logo já é seguida pelo desafio de contratar os primeiros heads de Vendas, Marketing, CS e Talent. Nesse contexto, podemos assumir que um dos maiores desafios do estágio Seed é encontrar um modelo inicial de Go-to-market com canais de aquisição e distribuição claramente aptos a suprir 24 meses de crescimento intenso até uma Série A. Seed no Brasil O Venture Capital no Brasil evoluiu muito nos últimos 5 anos e vive um verdadeiro boom nos últimos 2 anos. O número de fundos aumentou significativamente e o volume de investimento ganhou uma dimensão sem precedentes. Segundo o Crunchbase e LAVCA, o volume de investimento em VC no Brasil foi de R$ 35M em 2010 para uma estimativa de R$ 6B+ em 2019. O maior volume de capital se traduziu em um maior volume de investidores nos diversos estágios da cadeia de investimento. Em 2016, praticamente não existiam players focados de forma clara em Seed Rounds . Hoje temos no mínimo 6 players formalmente posicionados nesse estágio no Brasil, afora diversos novos entrantes. Com a evolução recente do ecossistema local, podemos observar um comportamento semelhante ao que ocorreu nos USA nos últimos anos: o aumento de valuations e de tickets de investimento em Seed Rounds . Em 2017 um Seed Round médio girava em torno R$ 1M e em 2019 já tem média de R$ 3.2M, com alguns cases ultrapassando R$ 5M. As hipóteses dessa mudança podem estar ligadas a, pelo menos, três fatores: (1) aquecimento do ecossistema pela entrada de novos players e fundos mais capitalizados; (2) na mesma intensidade, VCs robustos focados em Série A e B, prontos para absorver rodadas maiores em sequência; (3) um ambiente macroeconômico bastante favorável à maior alocação em capital de risco. Tomaz Tunguz - Partner da RedPoint Ventures US, e um dos maiores especialistas em SaaS - explica um pouco da história dessa mesma dinâmica de aumento do tamanho dos seed rounds nos USA . Como resultado, percebemos uma decisão de investimento que também acompanha todas as mudanças do ambiente. Milestones de receita construídos com "força bruta" deram espaço para milestones de GTM que destravam o crescimento, em especial canais robustos de aquisição de clientes, maior previsibilidade e visão de continuidade da jornada. Napkin ABSeed - Brasil Inspirados no "Napkin" - referência sobre SaaS funding criado por Christoph Janz, Partner da Point Nine Capital - criamos uma versão do Napkin Brasil. A Point Nine é um dos principais VCs Europeus com forte viés em SaaS B2B. A ABSeed é o único fundo do estágio Seed 100% focado em SaaS B2B. Já analisamos mais de 600 startups SaaS B2B do Brasil nos últimos 3 anos e hoje acessamos, em média, 5 novas oportunidades por semana. Com base nesse volume compartilhamos nossa visão para um Napkin Brasil. Ela é resultado da nossa sensibilidade e percepção sobre o funding de negócios SaaS B2B em 2019. Esperamos que esses parâmetros contribuam para que empreendedores entendam o seu momento, a sua jornada e busquem construir rodadas saudáveis de investimento. Boa Sorte!